2022.06.10

不動産の購入

不動産購入時における登記費用とは?登録免許税の計算方法まで徹底解説!

不動産を購入するときに、登記費用が掛かることをご存じの方は多いかもしれません。

しかし、登記費用の内訳まで理解されている方は、少ないのではないでしょうか。

登記費用と一言で言うのは簡単ですが、実は、登記費用の内訳は人や不動産によって変わってきます。

本記事では、登記費用の詳細を解説します。

不動産購入時の登記費用相場一覧表

登記費用とは、登録免許税に司法書士への報酬を足した金額のことです。

登記費用は、登録免許税と司法書士への報酬とに大別できます。登録免許税も司法書士への報酬も、金額は一定ではなく登記を行うシーンごとに変動します。

登記を行うシーン別での登記費用は以下のとおりです。

| 登録免許税 | 司法書士への報酬 | |

| 登録免許税が課税されるケース | 費用の目安 | |

| 土地の所有権移転 | 課税標準額 × 2.0% | 登記費用の項目により おおよそ1万~15万円 |

| 所有権保存登記 | 課税標準額 × 0.4% | |

| 中古の所有権移転登記 | 課税標準額 × 2.0% | |

| 抵当権設定登記 | 融資金額 × 0.4% | |

| 相続登記 | 課税標準額 × 0.4% | |

出典:『国税庁 No.7191登録免許税の税額表』を参考に筆者が作成

登録免許税も司法書士への報酬も、登記をする物や物の状況により変わっていることがわかります。

この表内の費用は、登録免許税の減税を考慮せず、原則の税率を記載しています。

登録免許税の減税措置が受けられる要件を満たしていれば税率が変わります。

不動産登記とはどのようなもの?

不動産に関する登記について、主な3種類を取り上げて具体的に解説します。

所有権保存登記

所有権保存登記とは、建物を誰が所有しているのか登記簿に記載する登記のことです。

また、所有権保存登記を行う前には表題登記を行わなければいけません。

表題登記とは、まだ登記されていない建物に対してどのような建物が建築されたのかについて表す項目を登記簿に記載する登記です。

表題登記は建物の大きさなどにより費用が変わりますが、木造の一戸建て100㎡の建物だと、おおよそ10万円掛かります。

所有権保存登記と表題登記を合わせて、建物新築時に必要な登記費用という言い方をします。

なお、登記簿(登記事項証明書や登記簿謄本とも言われます)とは法務局で取得できる不動産の内容を確認できる書類です。

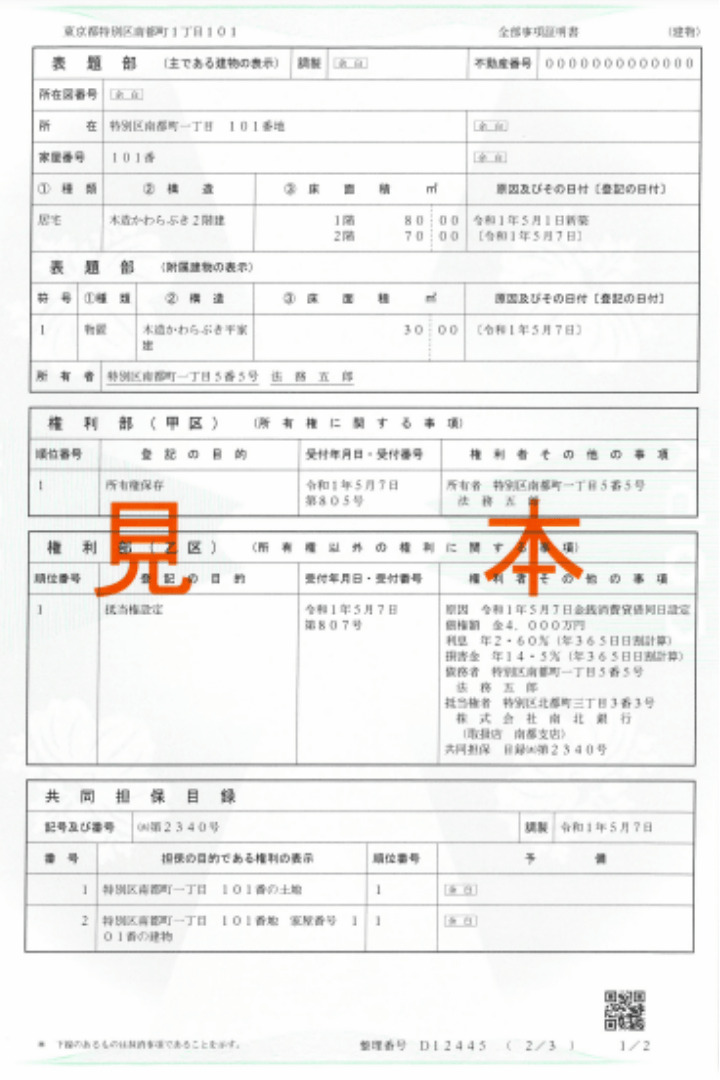

登記簿がどのようなものなのか見本を掲載します。

この登記簿上部にある表題部という箇所が、表題登記により登記されます。

所有権保存登記を行うと、登記簿の表題部欄の一番下にある、所有者という欄に所有者名が登記されます。

所有権移転登記

所有権移転登記とは、不動産の所有権を自分から他の個人や法人に移転するときに必要な登記です。

所有権移転登記は非常に大切な登記で、お金を払って不動産を購入したことを証明してくれます。

所有権移転登記を行っていないと、第三者に不動産を購入したことを証明できないのです。

抵当権設定登記

抵当権設定登記とは、融資を受けるときに、不動産を担保に入れたことを証明するために行う登記です。

融資をする金融機関は、融資が返済されなくなったときに備えて担保を取ります。

その担保として購入した不動産に抵当権を登記します。

なぜ、抵当権をわざわざ登記するのかというと、第三者に対して融資をした代わりに不動産を担保としたことを証明するためです。

不動産購入時の登記費用はどのように決まる?

不動産購入時の登記費用は、登録免許税と司法書士の報酬を足した金額です。

また、司法書士への報酬の内訳には、司法書士が負担した実費が入っています。

司法書士の実費として考えられる主な実費は以下のとおりです。

・司法書士が支払った交通費用

・登記簿の内容を確認するために取得した登記簿取得費用

・書類のやり取りで郵送した場合は郵送費用

司法書士の実費は大した金額にならないケースが多いのですが、相続登記のために全国、世界各国へ多量の郵送物の送付が必要な場合は、実費の金額が大きくなるときもありますのでご注意ください。

登録免許税の計算の仕方

登録免許税を計算するためには、登録免許税の軽減措置と課税標準額が何かを知っておく必要があります。

そのため、実際に計算をする前に、登録免許税の軽減措置とは何か、課税標準額とは何かを説明します。

登録免許税の軽減措置について

登録免許税には、税率の軽減措置があります。

税率の軽減措置は、何種類か存在し、それぞれに利用できる条件があります。

わかりやすいよう表2にまとめました。

表2

| 登録免許税が課税 されるケース |

本則の税率 | → | 特例の税率 | 備考(税率軽減が利用可能な要件など) |

| 土地の所有権移転 | 2.0% | → | 1.5% | 2023年3月31日までの時限措置 |

| 所有権保存登記 | 0.4% | 0.15% | ・売買対象の不動産が、個人の住宅の用に供される 床面積50平方メートル以上の家屋 ・2024年3月31日までの時限措置 |

|

| 所有権の移転登記 | 2.0% | (中古の場合) 0.3% |

・自己の居住用住宅であること ・売買対象の不動産が、個人の住宅の用に供される 床面積50平方メートル以上の家屋 ・注文住宅の新築後または分譲マンション・一戸建て住宅の 取得後、1年以内に登記されたもの(新築の場合) ・取得後1年以内に登記されたもの(中古の場合) ・築後25年以内(木造は20年以内)のもの または一定の耐震基準に適合するもの(中古の場合) ・2024年3月31日までの時限措置 |

|

| (新築の場合) 0.15% |

||||

| 抵当権設定登記 | 0.4% | 0.1% |

出典:財務省 住宅に係る登録免許税の軽減措置などを参考に作成

https://www.mof.go.jp/tax_policy/summary/property/e08.htm

なお、長期優良住宅・認定低炭素住宅の新築等に係る登録免許税の税率は、2024年3月31日までの時限措置です。

要件に該当すると、登録免許税の税率が0.1%(戸建ての長期優良住宅の移転登記については0.2%)に軽減されます。

買取再販住宅の取得に係る登録免許税の税率は、2024年3月31日までの時限措置として、0.1%に軽減されます。

表2のように、税率の軽減を受けられる要件の方は、軽減した税率を計算式に当てはめて計算をします。

課税標準額とは

登録免許税を計算するには、課税標準額に税率を掛けるため、課税標準額を確認する必要があります。

課税標準額とは、土地や建物の固定資産課税台帳に記載されている価格を指します。

不動産の売買金額とは違う、数字ですのでお気を付けください。

固定資産課税台帳の価格は、固定資産税評価証明書という書類を市町村(東京都は都)から取得すれば確認できます。

なお、固定資産税評価証明の取得を不動産所有者本人以外で取得する場合は、所有者本人の取得に対する委任状が必要です。

課税標準額は、土地やすでに建築されている建物のみ算出してありますので、新築の建物の課税標準額を知るためには、自分で計算を行わなければなりません。

課税標準額 = ㎡単価(円) × 建物㎡数

このような計算式で課税標準額を算出します。

事例を使い、実際に計算してみましょう。

東京法務局管内(表3を参照)で、延べ面積110㎡の木造の新築一般住宅を建築した場合

11,220,000円(課税標準額) =102,000円(㎡単価) × 110㎡(建物㎡数)

表3

| ㎡単価 | 一般住宅 | 共同住宅 |

|---|---|---|

| 木造 | 102,000円 | 110,000円 |

| 軽量鉄骨造 | 114,000円 | 114,000円 |

| 鉄骨造 | 124,000円 | 124,000円 |

| 鉄筋コンクリート造 | 158,000円 | 158,000円 |

出典:東京法務局管内新築建物課税標準価格認定基準表(2021年度)を参考に筆者作成

https://houmukyoku.moj.go.jp/tokyo/content/001330702.pdf

※この基準は東京法務局管内の数値であり、他の地域では数値が変わります。

※この数値は2021年〜2023年まで適用される数値です。

登録免許税の計算の仕方【事例を挙げて計算】

登録免許税はどのように計算するのかを挙げつつ、もし登録免許税の軽減措置が利用できるのであれば、通常支払う登録免許税とどれだけ差が出るのかも検証していきます。

登録免許税 = 課税標準額(融資金額) × 税率

このような計算式を用います。

例えば、課税標準額が2,000万円(土地・建物ともに)、融資金額2,000万円の登録免許税を計算してみましょう。

通常どおり(本則)の税率と軽減措置を利用したあとの税率(特例税率)を用いて計算してみたものが表4です。

表4

| 登録免許税が 課税されるケース |

課税標準額 融資金額 |

× | 税率 | = | 登録免許税額 | 本則と特例との差額 |

|---|---|---|---|---|---|---|

| 土地の所有権移転(本則) | 2,000万円 | × | 2% | = | 40万円 | 10万円 |

| (特例) | 1.5% | 30万円 | ||||

| 所有権移転登記(本則) | 2,000万円 | 0.4% | 8万円 | 5万円 | ||

| (特例) | 0.15% | 3万円 | ||||

| 所有権移転登記(本則) | 2,000万円 | 2% | 40万円 | 34万円(中古の場合) 37万円(新築の場合) |

||

| (特例)中古の場合 | 0.3% | 6万円 | ||||

| (特例)新築の場合 | 0.15% | 3万円 | ||||

| 抵当権設定登記(本則) | 2,000万円 | 0.4% | 8万円 | 6万円 | ||

| (特例) | 0.1% | 2万円 |

このように計算をすると、いかに登録免許税の軽減措置が、大きい効果をもたらすのかが良くわかります。

計算式にて算出した登録免許税の税額に、司法書士の報酬を足せば、登記費用の金額となります。

不動産購入時の登記費用を安く抑えるコツ

不動産購入時の登記において、少しのことを知っているだけで費用を抑えることができます。以下で登記費用を安くする方法を確認しましょう。

報酬の安い司法書士を探す

登記を依頼する司法書士を、自分で探して依頼します。

司法書士報酬は1万円から15万円程とある程度、相場が決まっています。

司法書士を自分で上手に選ぶことで、登記費用を数千円〜安くできる可能性があります。

登記を自分で行う

司法書士へ登記を頼まず自分で行うことで、登記費用を安くすることができます。

しかし、融資を利用する場合は、銀行が司法書士に登記を依頼しないと融資をしてくれないので注意が必要です。

不動産購入時にかかる登記以外の費用

不動産購入時には登記費用以外にも多くの項目で費用が発生します。

登記以外の費用は以下のとおりです。

登記以外の主な費用

・不動産売買仲介手数料

・ローン事務手数料や保証料などのローン関係費用

・火災保険料、地震保険料

・引っ越し費用

・水道加入負担金・水道引き込み費用(水道を新たに引き込まないといけない場合)

・管理費・修繕積立金(マンション購入時日割り計算で支払い)

不動産購入時に発生する主な税金

・印紙税

・不動産取得税

・固定資産税・都市計画税(日割り計算で支払い)

・消費税(仲介手数料などに課税)

支払いは登記費用のみと考えていると、請求時に想定以上の金額を目の当たりにして驚いてしまいます。支払い計画に支障をきたす可能性があるため、あらかじめ登記以外の費用があることを忘れずにいてください。

登記費用が高いと感じたら

司法書士から提示された登記費用が高いな、と感じた場合は、登記費用の見積もり精査が必要です。

もし、ご自身で内容が分からない場合は、専門家に確認した方がよいでしょう。

確認すべきポイントとしては

1.登録免許税が水増しされていないか確認

登録免許税は計算が複雑なため、一般の方には計算方法がわからないことがあります。

それを良いことに、実際の計算とは違う、登録免許税を請求してくる悪徳司法書士もいないわけではありません。

登録免許税の計算が正しいかどうか、チェックする必要があります。

2.司法書士への報酬が相場と大きく差がないか確認

2003年より司法書士報酬が自由化された結果、司法書士は自由に報酬額を決めることができるようになりました。

登録免許税と同じく、司法書士の報酬額も一般の方には正しいのかわかりません。

そのため、司法書士の報酬額が世間一般常識範囲内なのかチェックする必要があります。

3.司法書士の相見積もりを行う

司法書士も仕事が取りたいため、相見積もりを取得すると登記費用を安くしてくれるケースがあります。

そのため2、3ほど見積もりを取得し、内容を比較してみるのも良いでしょう。

登記費用の概算の計算・シミュレーションはプロへ無料相談!

不動産購入時の登記費用について、解説してきましたがいかがでしたか。

登録免許税は、減税される要件や計算方法を調べなければなかったり、さまざまなケースにより税率が違ったりしますので、専門的な知識がないと対応が難しくなることがあります。

登録免許税の注意点などのポイントだけ抑えて、あとは不動産の専門家に相談すると良いでしょう。

相談をご検討中の方はぜひ「住まいの無料相談」へお尋ねください。

「住まいの無料相談」では、登記費用のことはもちろん、不動産全般の資金計画も無料でアドバイスが可能です。

不動産購入時には多くの種類の諸経費や税金が掛かります。

また、住宅ローンなどの融資を受ける場合には、何十年もの長い間、ローンを返済しなければいけません。

そのためには、初期費用から、長期計画での費用まで総合的に考えた資金計画が必要になります。

「住まいの無料相談」では、不動産購入から数十年先の住宅に関する不安までアドバイスが可能です。

不動産購入を検討されている方は、まずは「住まいの無料相談」へお問合せください。